- El negocio también podría generar interés de bancos como Grupo Financiero Banorte SAB de CV y Bank of Nova Scotia.

Red de corresponsales

Banco Santander SA se encuentra entre los postores que exploran ofertas por las operaciones de banca minorista de Citigroup Inc. en México, según personas con conocimiento del tema.

Citigroup podría buscar una valuación de hasta USD 15,000 millones en una venta completa, dijeron las personas, que pidieron no ser identificadas debido a que la información no es de carácter público. El negocio también podría generar interés de bancos como Grupo Financiero Banorte SAB de CV y Bank of Nova Scotia, indicaron las personas.

Las deliberaciones se encuentran en las etapas preliminares y es posible que no conduzcan a una transacción, y Citigroup, que está utilizando sus propios banqueros, aún no ha iniciado una subasta formal, señalaron las personas. Representantes de Citigroup; Santander, con sede en Madrid; Scotiabank, con sede en Toronto; y Banorte, de México, declinaron hacer comentarios.

Citigroup anunció el martes que planea retirarse de sus operaciones de banca de consumo y de pequeñas y medianas empresas en México en medio de una restructuración más amplia que lleva a cabo su directora general, Jane Fraser, que está revisando la estrategia de la firma con sede en Nueva York. En México, la salida del negocio de captación de depósitos podría traducirse en una venta o posible oferta pública, señaló Citigroup, que mantendrá sus negocios institucionales en el país.

Para Santander, un acuerdo en México respaldaría las ambiciones globales del banco y reasignaría capital a un entorno de tasas de interés más altas con mejores perspectivas de crecimiento que las que ofrece Europa. La medida convertiría a Santander, que también tiene una gran presencia en Chile y Brasil, en un rival más fuerte para Banco Bilbao Vizcaya Argentaria SA.

Analistas de Wells Fargo & Co. estimaron el valor de mercado de la unidad de Citi entre USD 5,000 millones y USD 6,000 millones, mientras que analistas de Bank of America Corp. dijeron que podría tener un valor entre USD 12,500 millones y USD 15,500 millones.

Los negocios de los que Citigroup pretende retirarse generaron USD 3,500 millones en ingresos en los primeros nueve meses del año pasado y alrededor de USD 1,200 millones en ganancias. En conjunto, las unidades tienen cerca de USD 44,000 millones en activos.

Los negocios minoristas de los bancos generan dinero con el diferencial entre los gastos por intereses de depósitos y los ingresos derivados de préstamos. Las mayores tasas de interés a largo plazo tienden a generar mayores ingresos netos por intereses para los postores.

Santander, que está considerando seriamente el acuerdo, aún no ha contratado a un asesor, pero se le han acercado bancos que quieren trabajar con él, dijo una de las personas.

“Creemos que los bancos que ya operan en México tienen una probabilidad mucho mayor considerando las importantes oportunidades de sinergias de costo”, señalaron el miércoles en una nota a los clientes analistas de Credit Suisse Group AG dirigidos por Alonso García.

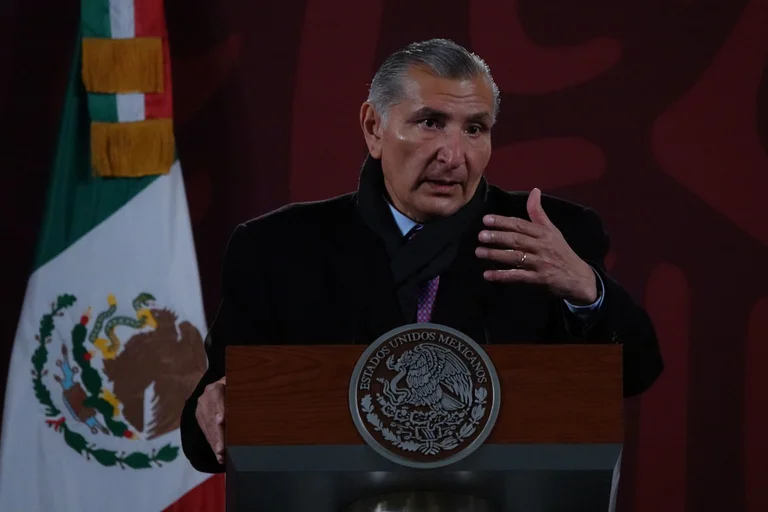

El Gobierno de México no está interesado en comprar las operaciones mexicanas de Citigroup, dijo el miércoles el secretario de Gobernación, Adán Augusto López, durante una rueda de prensa.

El director ejecutivo de Scotiabank, Brian Porter, dijo en una conferencia el lunes que la restructuración que está realizando el banco de su unidad internacional enfocada en América Latina está en un “99% terminada”, y que solo queda por realizar unas pocas desinversiones pequeñas. Porter minimizó la idea de una gran adquisición en la región, pero mencionó el acuerdo del año pasado del banco para aumentar la participación en su operación de Chile y dijo que una mayor inversión en ese país podría ser una opción.

“No hay grandes archivos en mi escritorio en términos de comprar la participación de alguien en un banco mexicano ni nada por el estilo”, indicó Porter.