En México, el combate a la inflación tiene un alto costo para el financiamiento de las empresas, pues en respuesta al histórico nivel de la tasa de interés líder que aplica el Banco de México (BANXICO), para combar al alza de precios, los empresarios aprecian mayores condiciones desfavorables para contratar créditos ante la banca comercial.

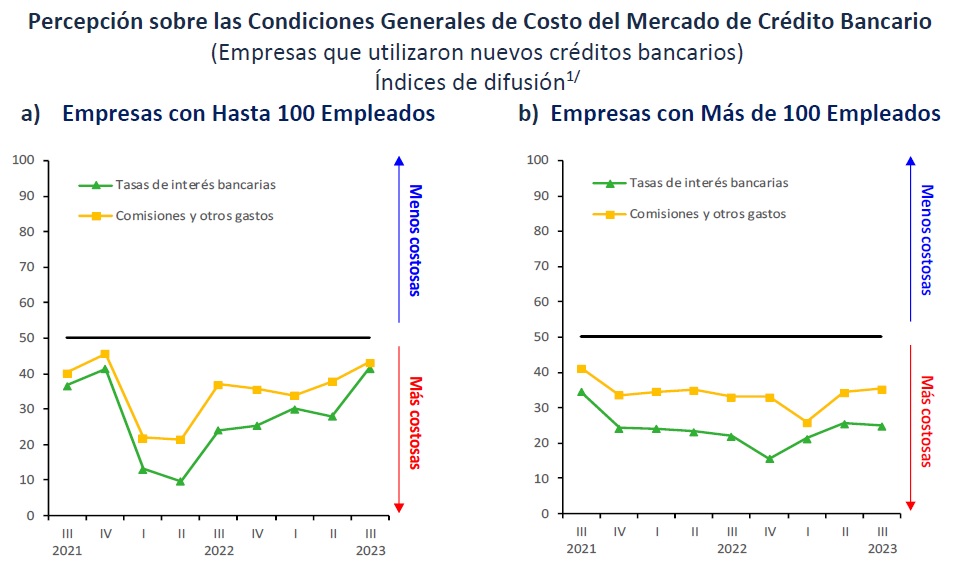

De acuerdo con un sondeo del propio banco central, resulta que durante el tercer trimestre de este 2023, las condiciones de costo del crédito bancario en el trimestre actual respecto del trimestre previo según la percepción del total de las empresas encuestadas, estas presentaron un balance menos favorable en términos de las comisiones y otros gastos asociados al crédito bancario (42.0 puntos) y de las tasas de interés (38.9 puntos).

Al respecto, cabe mencionar que el jueves pasado, la Junta de Gobierno del BANXICO determinó mantener por quinta vez consecutiva y en un máximo histórico de 11.25 por ciento, su tasa de interés líder, como parte de su política monetaria para combatir la inflación.

Por tamaño de empresa, aquellas de hasta 100 empleados percibieron condiciones más costosas en las comisiones y otros gastos asociados al crédito bancario (43.2 puntos) y en las tasas de interés (41.5 puntos).

Por su parte, el conjunto de empresas de más de 100 empleados consideró que las condiciones respecto de las comisiones y otros gastos asociados al crédito bancario (35.4 puntos) y de las tasas de interés (24.9 puntos) resultaron más costosas con relación al trimestre anterior.

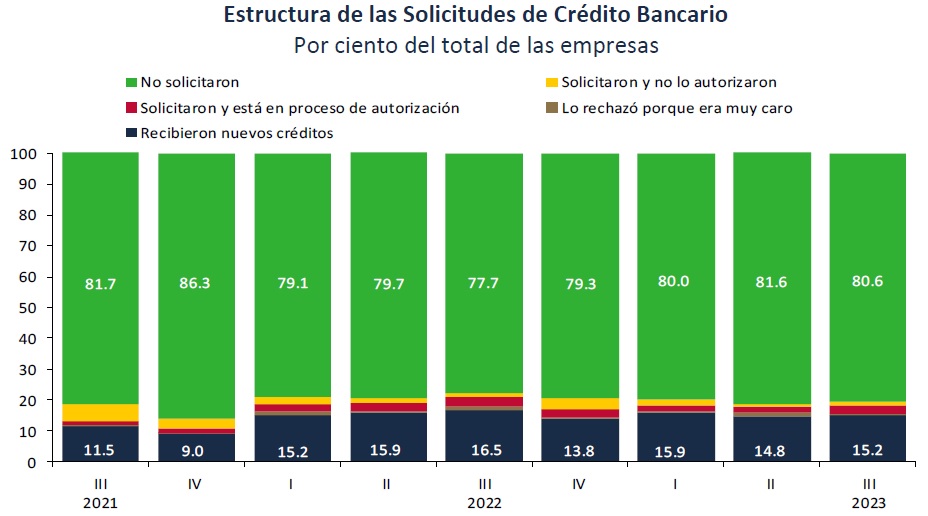

Por ello, el 84.9 por ciento de las empresas encuestadas por el BANXICO declararon que no utilizaron nuevos créditos bancarios durante el trimestre en cuestión.

De esta manera, las limitantes señaladas por las empresas, en orden de importancia, fueron: las tasas de interés del mercado de crédito (51.8 por ciento), la situación económica general (48.9 por ciento), las condiciones de acceso al crédito bancario (45 por ciento), los montos exigidos como colateral (44.8), el acceso a apoyo público (42.5), las ventas y rentabilidad de la empresa (42.3), la capitalización de la empresa (39), la disposición de los bancos a otorgar crédito (38.1), las dificultades para el pago del servicio de la deuda bancaria vigente (30.5) y la historia crediticia de su empresa (29.2 por ciento).